Traetupoliza. Seguros de vida a tu medida para cuidar de los tuyos.

Impuesto de Sucesiones: tu seguro de vida recauda

Cuando buscamos asegurar nuestra protección, acudimos a las pólizas de vida por la ayuda económica que ofrecen, pues sostienen a nuestros familiares y allegados, especialmente si dependen económicamente de nosotros. No obstante, para cobrar el capital asegurado, debes tener en cuenta que tu acuerdo también tributa. Si quieres descubrir cómo afecta el Impuesto de Sucesiones y Donaciones al seguro de vida y su cobro… ¡Sigue leyendo y comprenderás todo!

¿Quieres saber más?

¿Qué es el Impuesto de Sucesiones y Donaciones?

Sabiendo ya que el seguro de vida es un producto de protección personal y familiar, es preciso entender qué es este tributo al que nos referimos. Así, el Impuesto de Sucesiones y Donaciones (ISD) es una contribución encargada de gravar la transmisión, hereditaria o no, de bienes y/o derechos realizada entre personas. ¿Y esto cómo afecta a la indemnización de una póliza?

Pues bien, según la legislación española, resulta que este impuesto, al referirnos a las donaciones, aplica incrementos patrimoniales inter vivos por personas físicas, recibidos de forma gratuita. Por su parte, al tratarse de sucesiones, se producen incrementos patrimoniales obtenidos a título gratuito, por personas físicas y mortis causa. Con todo, este impuesto también tendrá que abonarse cuando los beneficiarios de un asegurado (siempre que sean personas distintas al tomador) reciban la indemnización determinada en su contrato del seguro de vida. De esta manera, y a modo de resumen, hay tres casos por los que tendrás que abonar el tributo:

¿Quién paga el Impuesto de Sucesiones y Donaciones? |

| Los que reciben bienes y derechos por legado, herencia o cualquier otro título sucesorio. Es decir, lo pagarán aquellos que obtienen adquisiciones mortis causa. |

| Aquellos que reciben bienes a través de una donación en vida. |

| El beneficiario de un seguro de vida si no es el tomador del mismo. |

Impuesto de Sucesiones y seguro de vida: ¿por qué?

Por su parte, para responder a esta duda, debemos plantearnos la propia definición del tributo, ya que se trata de un impuesto que afecta a aquellas transmisiones, tanto de bienes como de derechos, que se ofrecen a título lucrativo. Es decir, se aplicará títulos o bienes que lleguen a manos de una persona sin que esta tenga que aportar una prestación económica por ello.

Y, de esta manera, puesto que ser beneficiario de un seguro de vida implica recibir el capital asegurado cuando se cumplen las circunstancias adscritas a la póliza, habrá que efectuar el pago de esta tasa a la que nos estamos refiriendo. ¡Sigue leyendo para saber más y entérate!

Entonces… ¿cómo tributan los seguros de vida para el Impuesto de Sucesiones y Donaciones?

A continuación, para explicar de qué manera se aplica el impuesto a seguros de vida, debemos considerar dos supuestos principales: se aplicará tanto a sucesiones como a donaciones.

Las sucesiones

La transmisión se produce a partir del fallecimiento de la persona asegurada.

Las donaciones

Serán transmisiones que se llevarán a cabo entre personas vivas.

¿Cómo funciona el Impuesto de Sucesiones y Donaciones entre unas comunidades autónomas y otras? ¡Muy atento!

Puesto que las comunidades autónomas son las encargadas de gestionar el impuesto, muchas pueden ser las variaciones que se den en su cobro. De esta manera, recibir una sucesión o una donación tendrá unas consecuencias muy diferentes entre unos territorios y otros. ¡Atento!

Las diferentes cantidades a pagar vienen determinadas por la base imponible, calculada así:

Masa hereditaria bruta (bienes/derechos recibidos) - Gastos deducibles + Seguros de vida = Base imponible

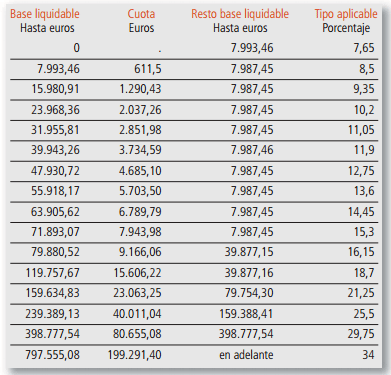

A partir de esa base, se aplicarán unas reducciones según cada territorio: por parentesco, por minusvalía, ante la naturaleza de los bienes, etc. Y, desde aquí, se calcula la base liquidable. Sobre ese valor, se aplica el porcentaje impositivo y, aunque esto se decide desde las comunidades, la normativa estatal establece una tarifa de entre el 7,65% y el 34%, en función de la base.

El resultado de aplicar la tarifa del impuesto a esa base liquidable, cuyo cálculo se detalla en la tabla de la derecha, acaba por determinar la cuota íntegra a tributar.

Sin embargo, para terminar de calcular la cuota tributaria, será necesario aplicar los llamados coeficientes multiplicadores, lo cuales cambian, por un lado, según el patrimonio que ya pertenece al heredero tras su herencia y, por otro, según el grupo parentesco con el fallecido.

Calcular los coeficiente multiplicadores: patrimonio y parentesco

Desde aquí, se determina cuatro grupos distintos a la hora de aplicar el Impuesto de Sucesiones:

| Grupo | I | Descendientes y adoptados menores de 21 años. |

| II | Descendientes y adoptados de 21 o más años, cónyuges, ascendientes y adoptantes. | |

| III | Colaterales de segundo grado (hermanos) y tercer grado (sobrinos, tíos), y ascendientes y descendientes por afinidad. | |

| IV | Colaterales de cuarto grado (primos), grados más distantes y extraños. |

Al relacionar el patrimonio preexistente con el grado de parentesco del heredero, obtendremos el coeficiente multiplicador por el que calcular la cuota íntegra y obtener la cuota tributaria:

| Patrimonio preexistente | Grupos I – II | Grupo III | Grupo IV |

| De 0 a 402.678,11 € | 1 | 1,5882 | 2 |

| Desde 402.678,12 a 2.007.380,43 € | 1,05 | 1,6676 | 2,1 |

| De 2.007.380,44 a 4.020.770,98 € | 1,1 | 1,7471 | 2,2 |

| Más de 4.020.770,99 € | 1,2 | 1,9059 | 2,4 |

Sin embargo, las deducciones y bonificaciones a aplicar sobre cada cuota tributaria serán también reguladas por las comunidades autónomas. Por ejemplo, la Comunidad de Madrid marca una bonificación del 99% en la cuota, siendo mucho más ventajoso heredar en las mismas condiciones en dicho territorio que en Asturias o Andalucía que no cuenten con este descuento.

¡Visita nuestro blog!

VÍDEO: Más allá del Impuesto de Sucesiones, estos son otros tributos que gravan el seguro de vida… ¡Muy atento!

Habiendo explicado el Impuesto de Sucesiones, este no es el único tributo al que debe hacer frente una persona asegurada. Como tal, si bien es cierto que las pólizas de vida no se encarecen con el IVA (porque no llevan), sí se ven afectadas por otros impuestos. Y, para que te quede claro, aquí tienes este vídeo, en el que, además, te explicamos cómo especificar tu contrato de protección a la hora de completar tu declaración de la renta. ¡Consúltanos tus dudas!